Higiene y belleza. La pugna por el liderazgo entre Mercadona, Druni y Primor

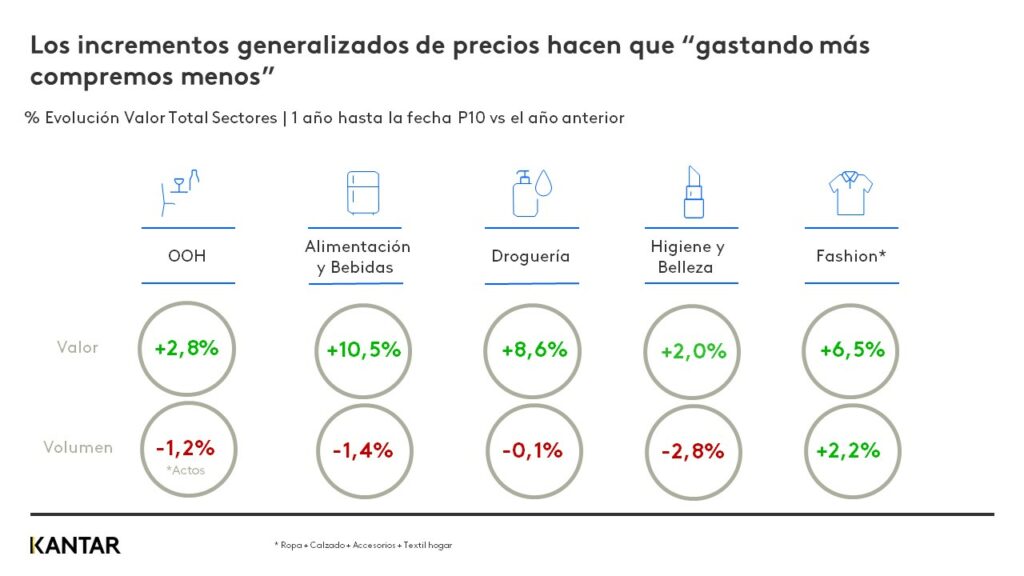

El sector recibe más gasto doméstico por el incremento de precios, pero menos volumen

El sector de la higiene y la belleza creció hasta octubre de 2023, a un ritmo del 2%. Más gasto doméstico por un 5% de incremento de precios, pero menos volumen, mientras las unidades compradas se han reducido un 2,8%, según refleja el informe ‘Los nuevos liderazgos de la distribución beauty”, de Kantar Worldpanel.

Según Kantar, nos encontramos en un contexto de mercado y del entorno cada vez más inflacionario y de contención del gasto, en el que la frecuencia de compra sigue desacelerándose, con un impacto claro en la compra media por individuo. En 2020 se compraban 26,1 unidades por comprador y en 2023 esa cifra ha bajado a 24,4. Como consecuencia de estos cambios de hábitos, cada acto de compra es cada vez más relevante y decisivo.

La subida de los precios está siendo una de las claves que explican el comportamiento de compra del consumidor y a qué destina su presupuesto.

La media de incremento de precios en perfumería e higiene alcanza el 5%, centrándose, especialmente en las categorías de aseo (+5,4%), seguido de productos para el cuidado del cabello (+3,3%), frente a la cosmética color, que ha experimentado un descenso importante de precio (-4,5%), por el mix entre el tipo de producto que se compra, el canal y las marcas.

Ante la situación de contención del gasto y la búsqueda de ahorro, la marca del distribuidor gana presencia en todas las categorías, avanzando en el terreno de la belleza, donde estaba menos desarrollada y donde ya consigue cuotas significativas en categorías como la cosmética color (22,4%), cosmética facial (14.1%) o incluso en fragancias (6,9%)

Destaca también el caso particular de estas últimas, las fragancias, ya que es la única categoría que gana en penetración (compradores), alcanzando ya el 40,4% (+0,8% p.p. con respecto al mismo periodo del año pasado). En el segmento del lujo, (afectado por la contención del gasto y perdiendo un 0,8% de penetración y compra media), esta categoría se convierte en valor refugio y aglutina ya el 85,6% del gasto total que se destina a las marcas selectivas, casi siete puntos más que hace un año, respecto a las otras categorías donde las marcas de lujo están presentes, como el cuidado de la piel y el maquillaje.

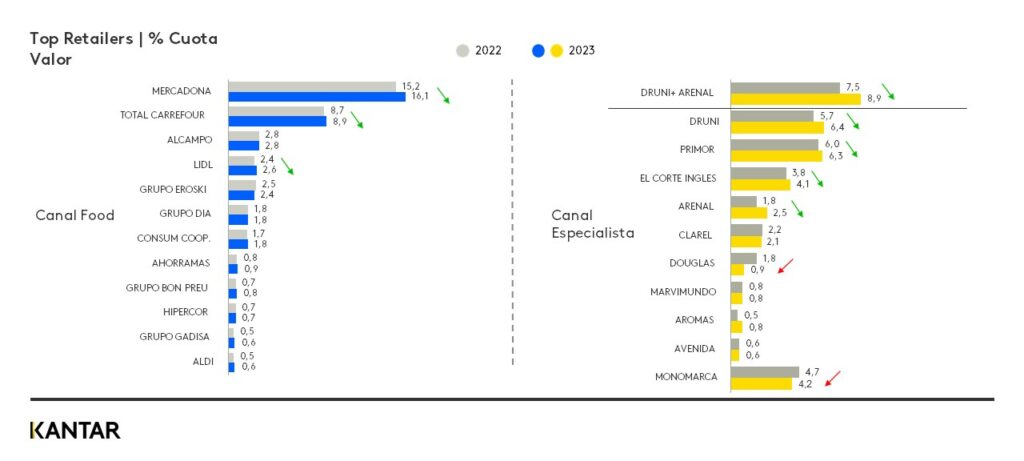

Mercadona lidera la cuota, Druni, Arenal y Primor atraen clientes

El ecommece tocó techo en 2022 exceptuando el segmento moda y durante el año ha ido perdiendo cuota, ante un consumidor que ha vuelto a la tienda física.

En este entorno más offline, existen dos modelos muy diferenciados, el del canal food (hiper/super), con mucho foco en las categorías de aseo e higiene y que concentra el 45,3% del mercado, liderado por Mercadona, que alcanza un 16,1% de cuota valor; y el de las cadenas especializadas, con su foco en las categorías de belleza y las marcas de lujo, donde la fusión entre Druni/Arenal les hace liderar el mercado con una cuota del 8,9%.

Pero frente a las cuotas de mercado, captar clientes es fundamental para seguir creciendo a medio plazo, y eso solo lo consiguen las cadenas especializadas, y sobre todo Druni y Primor. Estas cadenas están diversificando su surtido hacia categorías de aseo y otras marcas y consiguiendo atraer a más compradores. Frente a esta estrategia está la de aquellas cadenas que están potenciando su marca propia y, a pesar de lo que puede suponer en ahorro para el consumidor, están perdiendo compradores.