Estados Unidos impone medidas de protección al consumidor de BNPL

Los operadores deberán cumplir con algunas de las normas impuestas a las tarjetas de crédito.

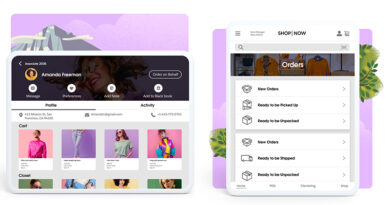

La Oficina de Protección Financiera del Consumidor (CFPB) de Estados Unidos ha anunciado nueva normas de protección de consumidor que deberán cumplir los proveedores del llamado ‘Compra ahora, paga más tarde’ (BNPL por sus siglas en inglés), método de pago que permite a los usuarios financiar sus compras.

Según ha informado la entidad, proveedores como Klarna, Affirm o Afterpay deberán cumplir con algunas de las normas de protección de consumidor de las tarjetas de crédito. En concreto, la investigación de disputas de clientes, el reembolso de productos que han sido devueltos y la obligación de proporcionar facturas periódicas de los pagos realizados.

Aunque desde el organismo estadounidense aseguran que la mayoría de proveedores que ofrecen este método cumplen de forma voluntaria con las medidas previstas para las tarjetas de crédito, “la nueva norma debería ofrecer consistencia en el sector”, explican.

De momento, estas medidas se aplicarán a los productos cuyo importe se financia en cuatro plazos, y habrá algunas que no tendrán por qué cumplir, como la necesidad de evaluar la habilidad del consumidor de hacer una amortización o un reembolso.

Según datos de Adyen, se prevé que el gasto financiero global del Compra ahora, paga más tarde aumente un 92% en los próximos años, pasando de los 353.000 millones a 680.000 millones de dólares, alcanzando a su vez el 12% del gasto total de ecommerce de bienes físicos.

Desconfianza del proveedor, pero mayor uso

En nuestro país, en 2023 un 55% de compradores aprovechó el pago aplazado para alguna de sus compras, siendo lo más financiado Electrodomésticos (28%), Electrónica (21%), Automoción (20%) y Vivienda (18%). No obstante, un 44% no lo utiliza por la desconfianza de las entidades financieras que hay detrás, en opinión de un 14%.

Aún así, la situación económica está impulsando una mayor apuesta por parte de consumidores y retailers en la financiación instantánea. Con un 57% de firmas Retail que valoran añadir el BNPL a su cartera de pagos, un 63% que ya cuenta con él lo ha incluido porque lo demandaban sus clientes.

Confirma este mayor uso los datos del Observatorio Cetelem. Si en 2022 un 15% de encuestados declaraba haber financiado alguna de sus compras online en el último año, en 2023 lo hacía un 17%. El importe medio financiado también aumentó, del orden de un 49% pasando de los 1.284 euros a los 1.916 euros.