Inflación y guerra de precios en supermercados. ¿Primero el cliente o primero el margen?

Inflación y política de precios, como forma de atraer al cliente, entre los grandes desafíos de la distribución alimentaria

(Por Alicia Davara)

La inflación produce incertidumbre en los distribuidores europeos sobre la mejor estrategia a elegir para combatirla. ¿Primero el cliente o primero el margen ?.

Nunca en décadas, las cadenas de supermercados e hipermercados sufrieron tantas fluctuaciones en su participación de mercado. En toda Europa, manteniendo el liderazgo aquellas compañías que dominan una parte importante del gasto de los consumidores en alimentación y gran consumo, se producen bajadas y subidas que arañan las cuentas, cuando no los equipos o a los accionistas, enfrentados a veces por las estrategias seguidas o a seguir.

Intermarché y Los Mosqueteros

Unos contra otros y unos frente a otros. Tomamos el ejemplo de los últimos hechos producidos en Francia. La fuerte guerra de precios en los retailers alimentarios, con Leclerc como protagonista, ha llevado a una crisis de gobernabilidad sin precedentes. En casi el mismo momento, se sucedían las dimisiones del CEO de la cadena de supermercados y del presidente de la sociedad Les Mousquetaires, cabecera del grupo de independientes.

Los máximos directivos de Intermarché y Les Mousquetaires (Los Mosqueteros en España) dejaban sus cargos no hace mucho presionados por la guerra de precios agresivamente provocada por el líder E. Leclerc. Al menos esta es la versión oficial.

La marca Intermarché, número tres del supermercado en Francia, sería la ganadora sectorial en el primer periodo de la COVID-19. Si en los seis últimos años, su cuota de mercado había aumentado hasta el 16%, solo por detrás de Leclerc y Carrefour, en el último mes de septiembre la cifra ha descendido al 14,2%.Una evolución no positiva en este año, junto a lucha entre clanes protagonizados por los «maduros» y los más jóvenes, se encuentran detrás de las dimisiones. Y, principalmente, posturas opuestas en la estrategia a seguir para combatir los efectos de la inflación en los consumidores.

Para los distribuidores alimentarios el planteamiento global es ¿primero el cliente o primero el margen?. Difícil equilibrio para una ecuación que está detrás de la crisis interna de Los Mosqueteros. Didier Duhaupand dejaba la presidencia tras un conflicto con la dirección de Intermarché (Intermarché, Netto, Bricomarché) cuyo presidente, Laurent Boutbien, también abandona. El grupo de supermercados está perdiendo cuota de mercado en Francia debido a la inflación y «a la agresiva política de precios de Leclerc» denuncian.

Didier Duhaupand «desea poner fin a su mandato”, dice una nota interna de la compañía, que también informa de la renuncia de Laurent Boutbien presidente de Intermarché. Duhaupand, de 65 años, era presidente de Les Mousquetaires desde junio de 2016, grupo al que se unió en 1981. Intermarché, es un grupo de tiendas independientes, al igual que los son Systèmes U o E.Leclerc, a diferencia de los grupos integrados como Auchan, Casino y Carrefour. A finales de 2021, contaba con cerca de 4.000 puntos de venta bajo las marcas Intermarché, Netto, Bricomarché, Bricorama, Brico Cash, Roady y Rapid Pare-Brise. Con sede en Bondoufle (Essonne) y presente también en Portugal, Bélgica y Polonia, en 2021 sus ventas alcanzaron los 45.300 millones de euros, de ellos, 34.800 millones en Francia.

Guerra de precios

El motivo de la crisis de gobernabilidad en Intermarché se puede atribuir a la fuerte guerra de precios, protagonizada por los líderes del supermercado y en particular por Leclerc el número uno, acusado de «utilizar la estrategia de canibalizar las cuotas de mercado con precios bajos en plena inflación».

Así resumía el problema el presidente de Les Mousquetaires en otro mensaje interno días antes de su renuncia.»Leclerc quiere aprovechar la crisis del poder adquisitivo para llegar a nuestros clientes. La marca ha optado por no repercutir todas las subidas de precio de compra y ha reducido su margen de beneficio en 1,5 puntos en 2022. Esto equivale a 345 millones de euros de margen con nosotros. En respuesta, Intermarché también redujo su margen de beneficio, provocando tensión en su relación con Les Mousquetaires, el grupo sigue exigiendo una rentabilidad mínima».

Desacuerdos frente a la inflación

Algunos análisis van más allá. La guerra de precios no habría hecho más que acelerar otra guerra interna, en este caso de clanes. Además de la carta dimisionaria del ya expresidente de Intermarché, existe otra del propio Vincent Bronsard y dirigida a los miembros de Intermarché, escrita a mano tras su sustitución por Laurent Boutbien. En ella, se revelan las tensiones que vive la empresa. La primera tensión estaría en falta de consenso en la estrategia a adoptar ante la ofensiva de Leclerc en precios.

“La máxima prioridad es mantener a nuestros clientes”. Frente a la inflación, Vincent Bronsard quería conservar los clientes y el volumen de negocio manteniendo los precios bajos, y Didier Duhaupand se inclinaba por mantener los márgenes y obtener un excedente bruto de explotación de 90 millones de euros. Un hecho que se habría traducido, según Bronsard, en un alto índice de precio que habría acercado a Intermarché a las marcas más caras (las del grupo Casino) y lo habría distanciado de los más asequibles (Leclerc, Sistema U), provocando la huida de la clientela.

Baile de cuotas

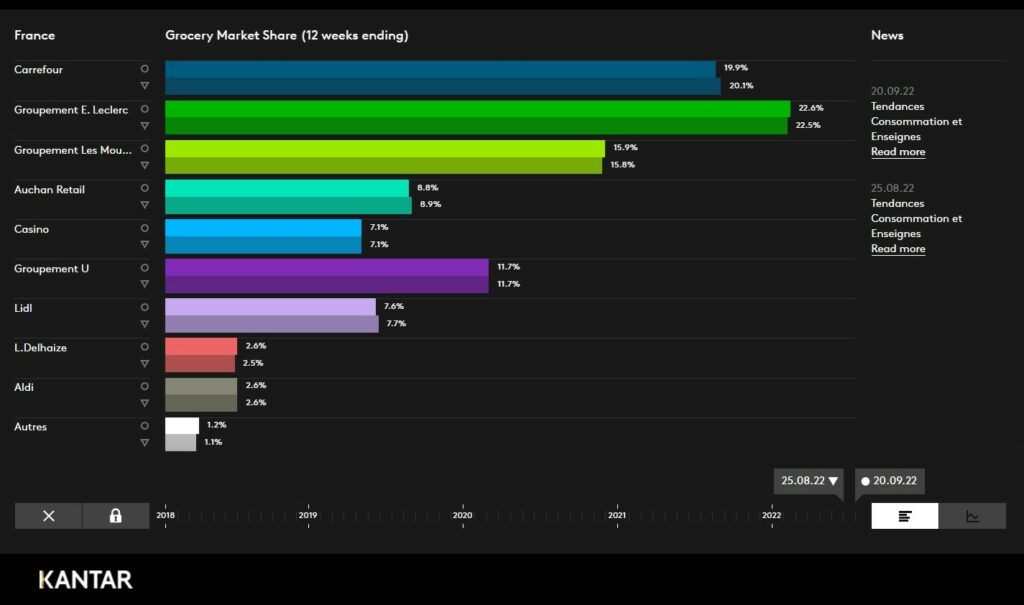

Los últimos datos de Kantar, permiten visibilizar los cambios en posición de dominio de las cadenas alimentarias en Francia, siempre encabezadas por E.Leclerc

Intermarché es el tercer mayor retailer de alimentación de Francia, por detrás del grupo E.Leclerc y Carrefour, y delante de Système U, Auchan, Casino y Lidl.

En un periodo estival en el que los franceses incrementaron su gasto en PGC-FLS un +4,9% (agosto respecto al mismo mes de 2021), según Kantar, Lidl y Aldi son las cadenas más dinámicas (+0,3pt de cuota de mercado cada una) mientras que E.Leclerc continúa su impulso (+0,2 pts de cuota de mercado).

Lidl gana +0,3pt de cuota de mercado (7,8%), con más clientes haciendo cestas más grandes. La calificación de amor de Lidl continúa aumentando.

Aldi experimentó un fuerte crecimiento y ganó +0,3 puntos de cuota de mercado (2,7 %) al captar 444.000 clientes.

Groupement E.Leclerc gana +0,2 pt de cuota de mercado (22,7%) gracias exclusivamente a sus tiendas.E.Leclerc capitaliza una ganancia de 725.000 compradores.

El Grupo Carrefour continuó su impulso y aumentó +0,1 pt en cuota de mercado (= 19,1%). El dinamismo está impulsado por la enseña Carrefour Hyper y por Carrefour Proximité.

Auchan Hypermarkets registró un aumento de +0,2 pt en la cuota de mercado.

El desafío

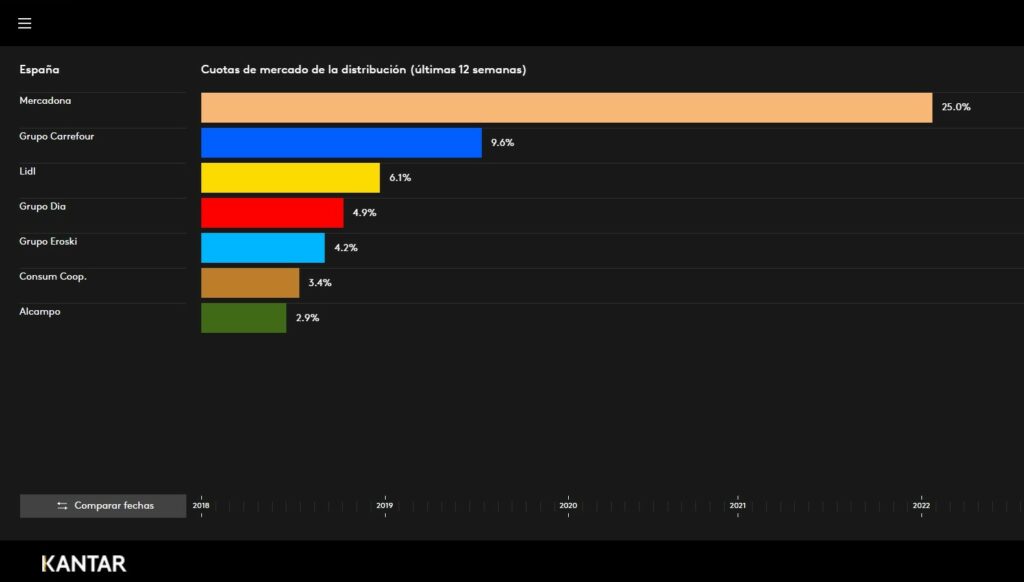

Sirva el ejemplo para la reflexión. Mirando a España y a las también cuotas cambiantes en los tres últimos años, con bailes no imaginados tiempo atrás, la búsqueda del equilibrio es el gran desafío.

En tiempos difíciles, tirar de la variable precio puede parecer la salida más airosa. En esto parece que nada ha cambiado en años. Pero el «solo precio» es una espada de Damocles que puede caer en cualquier momento sobre algunas de las cabezas. Principalmente sobre aquellas con una base no diferenciada, aunque la mayoría de distribuidores utilicen el término descuento en sus definiciones.

Lo hemos apuntado en estas páginas muchas veces. Los especialistas en precio, siempre llevarán ventaja a la hora de aplicar estrategias puntuales de microprecios. Caso de compañías de supermercados como Lidl yAldi, con el componente descuento en su ADN. Ellos son los retailers, que bien acompañados de fuerte inversión en nuevos puntos de venta (en España, 400 millones de euros en 2021 en la apertura de 40 nuevas tiendas para el caso de Lidl) en variedad y ampliación de gamas de surtido, productos frescos con toque local y marketing, no dejan de avanzar en sus posiciones. En España, en muchos países de Europa e incluso en Estados Unidos, dónde Aldi y Lidl se sitúan entre los supermercados favoritos de los americanos pese a su aún reciente recorrido.

Cuotas de mercado de la distribución alimentaria en España

Datos en septiembre 2022

Y mientras esto sucede en la distribución alimentaria, los especialistas non food avisan. Seis de cada diez en un sector tan castigado y en profunda y necesaria reconversión como la moda, subirán precios, los que no lo han hecho ya. De nuevo la incógnita, ¿priorizar costes, márgenes o clientes?.